- 城市:全國

- 發布時間:2015-12-23

- 報告類型:市場報告

- 發布機構:戴德梁行

??北京時間2015 年12 月17 日凌晨3 點,全世界的目光都聚焦在美聯儲首位女掌門人-珍妮特·耶倫身上。耶倫宣布,美國聯邦基金利率提高25 個基點至0.25%-0.5%,結束了美國持續了7 年的零利率時代。時隔近10 年的美元首次加息將對中國的經濟產生一定的影響,尤其是對投資者的心理帶來不小的沖擊。美元加息對中國最直接的影響就是人民幣的貶值和以人民幣計價的資產縮水,對于那些有國際視野的投資者來說,資產的保值與升值是他們最關心的問題。因此預計在短期內,中國將會出現較明顯的資金外流現象,購買美國物業及以美元計價的金融產品會是絕大多數投資者最理想的選擇。而對于國內房地產市場而言,一線與部分二線城市的物業仍然是投資者最佳的投資選擇。由于這些城市的人口凈流入較大,以及供應量有限的原因,物業仍有一定的升值潛力與空間,而廣大三四線城市的樓市將迎來漫漫寒冬。

??“零利率”時代的終結

??北京時間2015年12月17日凌晨3點,美聯儲宣布將聯邦基金利率由0-0.25%提高25個基點,結束了持續7年的近零利率時代。這是美聯儲近十年內的首次加息,在2006年6月加息至5.25%之后,美聯儲曾連續多次下調聯邦基準利率。因此,本次加息,意味著美國貨幣寬松政策的時代已走向盡頭,這將對中國的經濟,包括股市和樓市帶來較深遠的影響。

??美聯儲加息的背景與原因

??美聯儲本次加息的對象為聯邦基準利率,即為商業銀行互相拆借時所使用的利率,這與中國人民銀行所調整的商業銀行存貸款利率有所不同。因為美國是利率寬松的國家,各商業銀行有自由決定存貸款利率的權利。而商業銀行拆借利率,與我們平時所見到的LIBOR(倫敦同業拆借利率)與SHIBOR(上海同業拆借利率)都為同一性質的利率。

??美國選擇在目前進行近十年內的首次加息,主要原因如下:依照美聯儲的規定,加息需要滿足三個條件,分別為:經濟穩定增長、就業持續改善、通貨膨脹維持在2%的水平。隨著美國經濟水平復蘇到一定程度,整個經濟機制運轉良好,利率就應該恢復到正常水平,以防止過度通貨膨脹。這次加息,是美國經濟發出的一個健康信號,并表明經濟需要適量降溫。

??加息后對人民幣匯率的影響

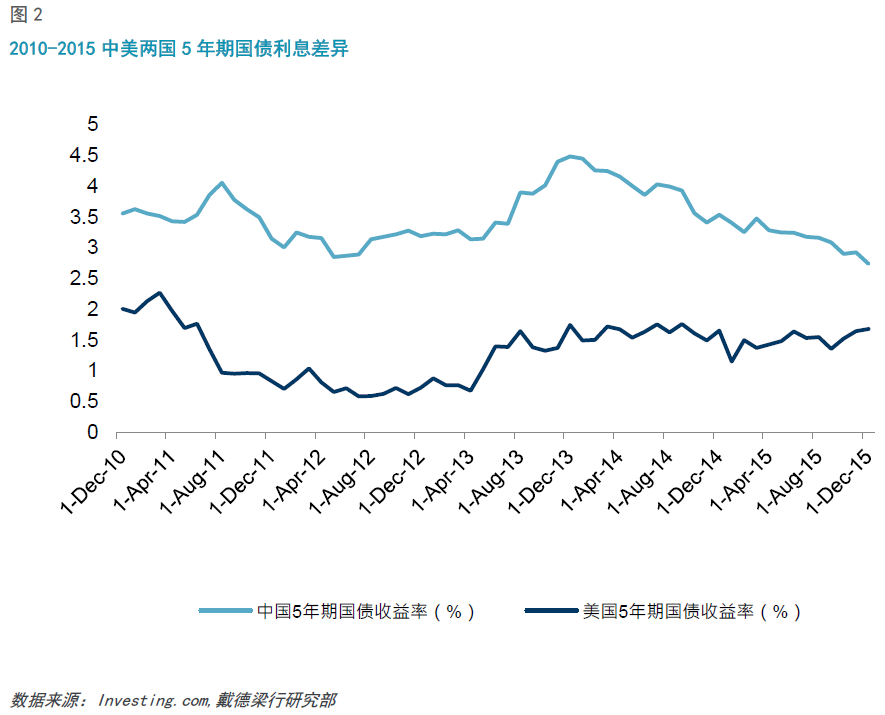

??在過去數年間,美國一直處于“零利率”時代,而中國的存款利率要遠高于美國。正是由于這樣的利率差,導致無數的機構借美元,承擔近于零的利息成本,然后換成人民幣,買入銀行理財產品,享受中國遠高于美國的存儲利率,甚至更高回報,通過這樣的操作進行無風險套利的利息收入。因此,外匯市場上有無數的資金在賣出美元、買入人民幣。由于供給與需求的原因,大量的人民幣需求導致人民幣在過去的數年間不斷升值。

??然而,從2014年開始,由于中國經濟增長速度放緩,房地產市場低迷,中國人民銀行通過不斷地降息來刺激經濟以及活躍樓市。而這樣做的后果,直接導致中美利率差的縮小,美國“熱錢”流入中國的量不斷減少。而本次美聯儲加息,更是將兩國的利率差進一步縮小。因此,人民幣作為投資目標,已經逐漸喪失利率的優勢,從而缺乏吸引力。所以,以前流入中國的美國“熱錢”,要重新回到美國本土市場。我們目前能觀察到的就是投資者不斷賣出人民幣、買入美元,由于人民幣供應大幅增加,導致人民幣貶值現象的出現。值得注意的是,在今年6月,美聯儲工作人員擺了個烏龍,將美聯儲加息的內部信息公布在網上。根據這個預測,美聯儲在未來幾年內還將進行數次加息,預計2016年底的基準利率為1.26%、2018年底的為2.80%、2020年底的為3.34%。

??這也就意味著,中美的利率差將持續縮小趨近于零,美國的“熱錢”會撤出中國,中國的“熱錢”會流向美國,人民幣還將持續貶值。根據數個頂級投行的預測,2016年底人民幣兌美元的匯率將會達到7。

??加息后對海外投資的影響

??市場觀點普遍認為,人民幣貶值會導致大量資金外流。今年11月份,中國外匯儲備減少了800多億美元,而預計美聯儲在未來幾年內還將有數次加息,并且加息的活動將持續數年。其實人民幣貶值本身對資本外流的影響并不大,導致資金大量外流的原因其實是對人民幣貶值的預期。由于對人民幣貶值導致的資產縮水的擔憂,使得大量投資者將資產轉移至海外,以防止資產的近一步縮水。正是這種貶值的預期,對國內經濟帶來了不小的沖擊。美聯儲長達四年的加息周期,將使得中國面臨長期的資金流出困擾,而這種流出對中國帶來的負面影響是值得關注的。

??對于有投資需求的個人與機構,為了實現資產的保值及增值,預期很大一部分會將部分資產轉化成以美元計價的投資產品,或者增加海外物業的持有。事實上,在2014年,中國大陸海外地產投資就達到了101億美元,預計2015年這一數字將高達200億美元。在人民幣貶值預期的影響下,2016年的中國海外地產投資的數額還將大幅增長。其中,機構投資者的海外投資額增幅將不容小覷。預計未來五年間,受中國經濟的影響,中國保險業的海外房地產投資規模將會從目前的水平(0.8%)上升接近至總資產值的5%,相當于新增730億美元。本次美元加息,導致投資者的貸款成本上升,在中長期對美國的樓市起到一個降溫的作用,將令價錢能更加合理的反映出物業價值。因此,美國的樓市正朝著一個越來越健康和理性的方向發展,預計會有越來越多的海外投資人將美國作為投資首選地。

??對于豪宅市場而言,未來將有更多的資金進入以美國為首的海外市場。除去投資及資產保值因素外,教育、醫療、環境等因素也是投資者所十分在意的因素。短期來看,由于美聯儲加息,在美的貸款成本有所上升,使得購房成本也會相應增加。由于美元升值,來自海外投資者對美國本土物業的需求也在增加,因此美國樓市價格或許會出現小幅波動。因此,短期內,多重因素疊加在一起,或使利率的變化無法在回報率和價格上及時反應出來,將會有一個時間上的滯后性。但從長期看來,投資美國樓市應該是一個理想的投資策略。

??至于巨額資本流出對中國經濟的危害到底有多大,其實這一影響還是相當有限的。由于中國的外匯管制制度,人民幣無法自由兌換外幣。理論上個人投資者每年只有5萬美金的額度,企業進行海外投資時資金的流出都是要經過國家嚴格的審批。加之近期國家對外匯流出的監控越來越嚴格,不少曾經的“旁門左道”都已經被截斷。因此,在這一制度下,中國不可能出現像上世紀泰國那樣的崩盤悲劇。

??加息對中國樓市的影響

??由于國內融資渠道收緊,早前不少房企都選擇進行海外融資,一來難度不高,二來融資成本較低。然而,隨著國內房地產市場的利潤不斷下降,加之年中的人民幣貶值的影響,房地產海外債務陡然上升,加大了房企還債的壓力與成本。而這次美元加息,對擁有大量海外債務的企業來說更是雪上加霜。由于債務成本增加,巨量的海外融資規模將引發房企的資金鏈緊張,如果人民幣持續貶值,或許會有不少企業出現違約的情況。同時,美元的走強,會使得國際“熱錢”離開中國,“錢荒”的出現則會加劇融資的難度。上述情況無疑對不少房企是一個巨大考驗。因此,在將來,中國房地產投資市場將會變得更加理性,只有那些實力強,并擁有優質項目的房企才得以生存。大量小型房地產商由于缺乏實力,將會逐漸被市場所淘汰。

??過去幾年,由于人民幣一直處于升值的預期中,不少海外資金進入了中國房地產市場進行資產配置,以尋求資產增值機會。而現在,人民幣出現了長期貶值的預期,海外資金進入中國樓市的情況將發生逆轉,中國房地產市場不再是國際投資者的理想投資選擇。這一變化會在一定程度上影響中國的樓市。不過對于國內投資者來說,房地產市場仍然有較大的吸引力,這是因為由于貨幣貶值,投資有升值潛力的物業有助于資產的保值與升值。但是投資者需要合理挑選投資目標,一線城市和部分二線城市仍然是投資的最佳選擇,由于這些城市的人口凈輸入量較大,且供應有限,因此對這些城市物業需求量還是相當可觀的,因此具有一定的升值潛力。而投資者應該盡可能避免三四線城市投資,這些城市由于供應過量,且城市本身缺乏對人才的吸引力,因此其物業不具有升值的空間。

??受海外投資者歡迎的中國主要城市的寫字樓、商業和高端公寓市場,將會出現國際資本撤離的情況,并將由國內資本接手。因此,針對部分國內投資者而言,本次美元加息是一個很好的入手高品質物業的機會。過去由于缺少供應或者價格過高,國內投資者沒有接手的機會。現在,一方面國際資本在回撤,另一方面以保險資金為代表的國內機構資本在大舉進軍房地產市場,因此,對一些國內投資者來說,這是一個較好的機會。

- 1[克而瑞]新房周報|二線成交低位回升(11.8-11.14)

- 2[克而瑞]10月銷售、投資顯示尚在探底中,料政策趨緩效果亦將顯現

- 3[易居研究院]全國超9成城市二手房價格下跌,75%城市新房價格下跌

- 4[中房研協]10月新房交易價格指數環比微降,二手房交易價格指數和租賃價格指數環比跌幅擴大

- 5[中房研協]政策暖風難挽市場頹勢,10月核心指標跌幅擴大

- 6[克而瑞]集中供地下的典型城市地價發展指數研究

- 7[克而瑞]11城成交環比小增7%,杭州、廈門等回升顯著(11.1-11.7)

- 8[克而瑞]公募REITs擴容,能否化解住房租賃痛點?

- 9[中房研協]重點城市成交面積環降12.66% 大連、東莞跌幅約八成

- 10[克而瑞]物管并購白熱化,地產風險蔓延仍需警惕