公司克而瑞研究中心 2021-05-10 08:51:46 來源:丁祖昱評樓市

??“2020年上半年經(jīng)歷新冠疫情“黑天鵝”,下半年又出臺了“三條紅線”的監(jiān)管指標(biāo),房企的投資及銷售節(jié)奏在這一年中跌宕起伏。特別是三條紅線對整個房地產(chǎn)行業(yè)的運營邏輯都產(chǎn)生了重大的影響,在此背景下,2020年降杠桿成為企業(yè)的共識,房企積極調(diào)整財務(wù)結(jié)構(gòu)以求變“綠”。

??從67家已經(jīng)披露業(yè)績報告重點上市房企的財務(wù)情況來看,各大房企通過加大銷售回款、推進主體上市等方式增加現(xiàn)金流入,目前行業(yè)平均現(xiàn)金短債比在此基礎(chǔ)上被優(yōu)化10個基點至1.47,房企凈負債率同比大幅下降12.5個百分點至66.04%,有超過六成的房企凈負債率實現(xiàn)了下降。通過這一系列的調(diào)整優(yōu)化,截止2020年末有15家房企成功降至綠檔。

??與此同時,在土地成本上升和政策調(diào)控持續(xù)的背景下,行業(yè)利潤空間和企業(yè)盈利指標(biāo)的下行壓力也將長期存在,2020年,66家已經(jīng)披露業(yè)績報告的重點上市房企中有近7成企業(yè)毛利率、歸母凈利率雙降。

??在“房住不炒”政策主基調(diào)下,未來企業(yè)還需從提升投資及成本管控能力、內(nèi)部運營效率以及產(chǎn)品打造能力等角度著手,挖掘利潤空間并強化自身的行業(yè)競爭力。”

??01

??逾7成典型房企毛利率、凈利率雙降

??隨著近年銷售增速的放緩,規(guī)模房企的結(jié)算規(guī)模也受到影響,疊加部分房企前期高地價項目進入結(jié)算,利潤空間受到擠壓,行業(yè)利潤增速拐點已在2019年得到確認。

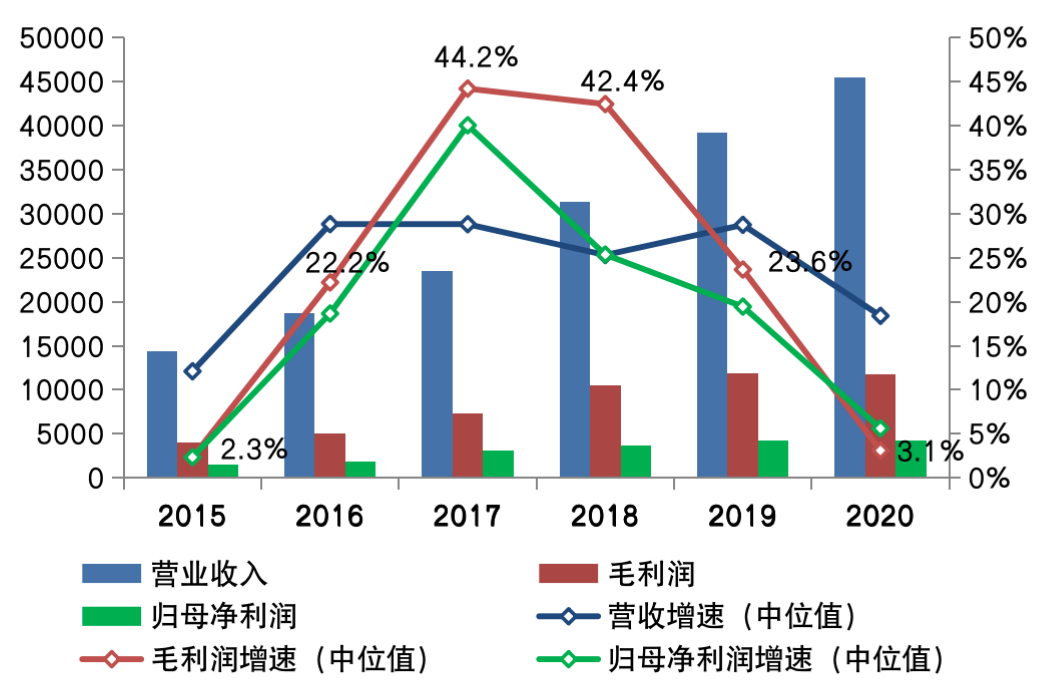

??2020年,疫情給企業(yè)開工復(fù)工、交樓結(jié)算的節(jié)奏以及運營管理都帶了嚴峻的挑戰(zhàn),營收和利潤壓力倍增。從截至目前已披露年報的66家行業(yè)典型上市房企的營收和利潤規(guī)模來看,2020年整體的營業(yè)收入為45429億元,營收增速的中位值為18.4%,較2019年的28.7%下降10.3個百分點。整體營業(yè)成本33706億元,增速放緩幅度明顯小于營收。

??在營業(yè)收入和營業(yè)成本增速不匹配的擠壓下,行業(yè)毛利潤規(guī)模增速表現(xiàn)出更為明顯的下降趨勢。2020年,66家行業(yè)典型上市房企實現(xiàn)毛利潤總規(guī)模11722億元、歸母凈利潤4297億元,毛利潤增速和歸母凈利潤增速的中位值分別為3.1%和5.6%,較2019年的23.6%和19.4%進一步明顯下滑。

??圖:2015-2020年行業(yè)典型上市房企營收、利潤規(guī)模及增速(億元)

??數(shù)據(jù)來源:CRIC、企業(yè)公告

??其中,毛利率指標(biāo)降幅最大,2020年毛利率中位數(shù)同比降低4.8個百分點至24.3%。凈利率和歸母凈利率的中位數(shù)也分別降低2.6和1.9個百分點至10%和8.2%。與歷年相比,凈利率指標(biāo)已降至2016年的水平,歸母凈利率則是2015年以來的最低水平。

??圖:2015-2020年行業(yè)典型上市房企整體利潤率水平及變動

??數(shù)據(jù)來源:CRIC、企業(yè)公告

??具體來看,2020年在66家行業(yè)典型上市房企中,絕大部分企業(yè)的利潤率水平呈不同程度的下行。其中,毛利率、歸母凈利率下行的房企分別達到62家和51家,毛利率和歸母凈利率雙降的房企達到47家,占比逾7成。

??圖:2020年部分行業(yè)典型上市房企毛利率、歸母凈利率變動

??數(shù)據(jù)來源:CRIC、企業(yè)公告

??2020年行業(yè)營收及利潤增速進一步放緩、多數(shù)規(guī)模房企利潤率水平顯著下降主要有以下幾大方面原因:

??其一,近年來土地市場競爭加劇、土地成本上升,2020年不少房企前期獲取的高地價項目進入結(jié)算,對企業(yè)利潤空間的影響較為顯著

??其二,2018年以來房企的利息資本化處理,對營收及利潤率的滯后性影響開始顯現(xiàn)。在近年融資監(jiān)管加強、融資渠道收緊的行業(yè)背景下,面對不斷提升的融資成本,多數(shù)房企調(diào)高利息資本化率,以優(yōu)化當(dāng)期利潤指標(biāo)。但2020年以來隨著這部分項目進入竣工結(jié)算,融資利息計入營業(yè)成本后導(dǎo)致項目的利潤率水平下行。

??其三,目前“房住不炒”調(diào)控基調(diào)企穩(wěn),一二線熱點城市限價政策直接抑制市場價格上揚,且短期內(nèi)政策難有放松。對于重點布局一二線城市或是前兩年在熱點城市高價拿地的部分房企而言,地塊的貨地比會明顯低于企業(yè)自身預(yù)期,項目盈利空間受限。

??其四,2020年特別是上半年在疫情的影響下,房地產(chǎn)行業(yè)整體的開工復(fù)工、竣工及項目交付結(jié)算的進度普遍延緩,影響到多數(shù)企業(yè)全年營收及利潤規(guī)模的確認。

??同時,自2020年8月底政府頒布“三條紅線”監(jiān)管指標(biāo)以來,“控負債、降杠桿”成為眾多房企關(guān)注重點,“降存量、增營收”則是房企轉(zhuǎn)變增長方式的直接表現(xiàn)。許多房企在抓銷售、抓回款、增加現(xiàn)金流的過程中通過一定程度的“以價換量”實現(xiàn)貨值去化,進一步加劇了增收不增利的現(xiàn)象。

??注:“三條紅線”包括剔除預(yù)售款后的資產(chǎn)負債率不得大于70%,凈負債率不得超過100%,現(xiàn)金短債比要大于1。

??02

??“三條紅線”下房企積極降檔滿足要求

??“三條紅線”的出臺對整個房地產(chǎn)行業(yè)的運營邏輯都產(chǎn)生了重大的影響,“三條紅線”成為房企改善財務(wù)狀況的一個重要衡量標(biāo)準(zhǔn),各大房企紛紛通過加大銷售回款、推進主體上市等方式增加現(xiàn)金流入、優(yōu)化債務(wù)結(jié)構(gòu),從67家已經(jīng)披露業(yè)績報告重點上市房企的財務(wù)情況來看,截止2020年末有15家房企成功降至綠檔。

??表:2018-2020年67家房企整體財務(wù)指標(biāo)

??注:2020年港幣統(tǒng)一以0.9134進行換算,融資成本為67家典型上市房企數(shù)據(jù)算數(shù)平均

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??1、 房企持續(xù)關(guān)注現(xiàn)金增長

??從各項指標(biāo)來看,2020年末67家重點上市房企的現(xiàn)金持有量為26585億元,同比增長10.09%。從梯隊來看,持有現(xiàn)金量跟房企規(guī)模大體成正比,TOP10房企仍擁有著絕對的領(lǐng)先地位。從增速來看,TOP10房企的現(xiàn)金持有量同比減少了3.15%,是唯一現(xiàn)金減少的梯隊。值得注意的是,TOP50+梯隊的房企現(xiàn)金增幅相對較大,同比增長達到20%以上,在“三條紅線”的共識下,中小型房企意圖建立更強的風(fēng)險抗擊能力,加大持有現(xiàn)金量以應(yīng)對更加復(fù)雜的市場環(huán)境。

??表:2020年各梯隊房企現(xiàn)金變化

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

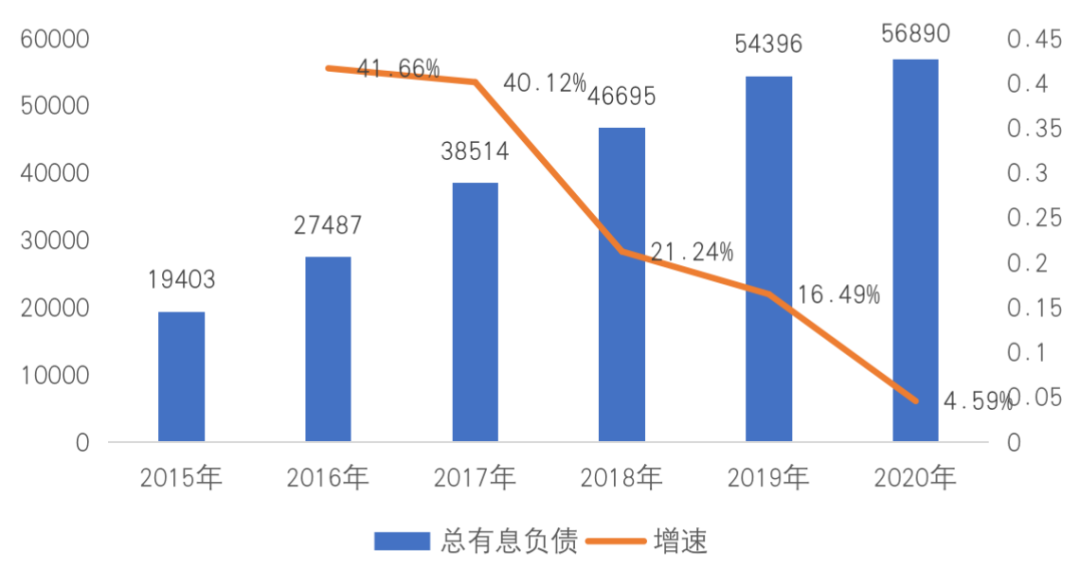

??2、總有息債增速斷崖式下跌

??2020年末67家重點房企的總有息債規(guī)模為56890億元,同比增長了4.59%,增速較于2019年下滑超過10個百分點。可以看到,總有息債的增速自2018年實現(xiàn)斷崖式下跌后,再一次迎來較大幅度的下降,近兩年的行業(yè)調(diào)控效果逐步顯現(xiàn),特別是2020年政府出臺三條紅線相關(guān)調(diào)控政策后,一方面很多企業(yè)為了減少踩線,積極調(diào)整財務(wù)結(jié)構(gòu),有息負債不增反降,另一方面整體調(diào)控帶來的對有息債總量上漲幅度的限制,也使得房企的有息債增速下降。

??圖:房企歷年總有息負債及增速情況(單位:億元)

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??3、短債近五年首次同比下降

??從有息債的期限結(jié)構(gòu)來看,2020年末67家房企的短期有息債18042億元,同比下降0.30%,近五年來首次出現(xiàn)同比下降的情況,而此前短債的年同比增速均保持在20%左右的水平;同時,2020年末長期有息債39008億元,同比增長7.09%。三條紅線出臺后,可以看到房企的有息債增速進一步下降,同時由于“三條紅線調(diào)控中其中的一條紅線為現(xiàn)金短債比不得小于1的硬性指標(biāo),房企積極調(diào)整負債結(jié)構(gòu),積極贖回短債,確保過線。

??得益于此,2020年末房企的現(xiàn)金短債比的加權(quán)平均值相同比增長了0.14至1.47,是近四年來最高值,且67家重點房企現(xiàn)金短債比的中位數(shù)為1.61,較于2019年增長0.58,房企流動性和安全邊際得到進一步的提升;同時,長短債比加權(quán)平均值同比上升0.15至2.16,也是近四年來的最高值,房企整體的償債結(jié)構(gòu)近一步優(yōu)化,短期償債風(fēng)險有所降低。

??表:67家房企歷年長短債及增速情況

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??4、凈負債率降幅創(chuàng)近三年新高

??2020年末67家房企的加權(quán)凈負債率(永續(xù)債作為權(quán)益)約為66.04%,同比大幅下降了12.5個百分點,下降幅度是近三年來新高。

??三條紅線出臺后,由于凈負債率需低于100%的紅線要求,房企積極進行降杠桿,一方面通過出售項目,加大現(xiàn)金回款率等多種方式促進現(xiàn)金增長,現(xiàn)金同比增長了10.1%個百分點;同時,減少負債增加額,總有息債同比漲幅僅為4.6%;最后,通過加大合作,或者實現(xiàn)上市、分拆旗下業(yè)務(wù)板塊上市的方式,保持較高的權(quán)益增長速度,67家房企的總權(quán)益同比增長20.1%。在此消彼長的情況下,房企的整體凈負債率得到較大的改善。

??圖:67家重點房企歷年凈負債率情況

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??從各梯隊的企業(yè)表現(xiàn)來看,2020年末凈負債率最低的梯隊還是TOP10房企,為58.18%, 50強房企凈負債率差距不大,且明顯低于排名第50名之后的房企。

??圖:各梯隊房企2016-2020年平均凈負債率情況

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??5、2021年將繼續(xù)緊抓銷售回款

??從67家房企在三個指標(biāo)上的通過率來看,現(xiàn)金短債比的通過率最高,達到了91%,同比提高了16個百分點;此外凈負債率也同樣較高,通過率達到了82%,同比提高了12個百分點,整體看來大多數(shù)企業(yè)都能滿足這兩個指標(biāo)。相較之下,剔除預(yù)收款后的資產(chǎn)負債率的通過率僅有37%,雖然同比提高了15個百分點,但是仍然較低,多數(shù)房企仍然需要在這個指標(biāo)上面繼續(xù)改進。

??圖:2020年和2019年67家房企三條紅線指標(biāo)通過率情況

??數(shù)據(jù)來源:企業(yè)業(yè)績報告,CRIC整理

??總的來看,2021年,隨著房地產(chǎn)貸款集中度管理的落實以及土地出讓兩集中政策的推出,再加上三條紅線的降杠桿要求,房企對于融資的安排勢必會越發(fā)謹慎。

??大多數(shù)房企在2020年業(yè)績會上都表示將會繼續(xù)緊抓銷售回款,不斷提升運營效率,提高盈利水平,以加強自身造血能力;同時也會繼續(xù)優(yōu)化融資結(jié)構(gòu),盡量降低融資成本;此外部分企業(yè)如佳兆業(yè)、陽光城(5.650, -0.03, -0.53%)等也宣布將旗下業(yè)務(wù)分拆上市提上日程。

??03

??加速去化抓回款,存貨周轉(zhuǎn)已加快約2月

??在新冠疫情等“黑天鵝”事件和“三條紅線”影響下,房企紛紛著重提升內(nèi)部管理,一方面提升存貨的周轉(zhuǎn)效率,提振銷售和營收規(guī)模;另一方面加快現(xiàn)房庫存去化,加快現(xiàn)金回流。就2020年全年來看,存貨周轉(zhuǎn)天數(shù)在2019年的基礎(chǔ)上進一步縮短,平均存貨周轉(zhuǎn)月數(shù)為42個月(約3.5年),較上年下降1.8個月(約54天)。

??圖:2017-2020年平均存貨周轉(zhuǎn)月數(shù)及變動情況(單位:月)

??數(shù)據(jù)來源:企業(yè)年報、CRIC

??截至2020年全年,67家樣本企業(yè)的存貨規(guī)模達到了11.1萬億元,有37家存貨增速較上年下降,占比約55%。從單個房企的存貨規(guī)模來看,2020年全年有29家房企存貨規(guī)模超過1000億元,較2019年下降3家。

??可以看出來雖然上半年疫情帶來了較多的不確定性,房企多數(shù)開竣工受到一定影響,但下半年在融資環(huán)境收緊,“三條紅線”的政策壓力下,房企拿地普遍較為謹慎,且多數(shù)房企加速去化抓回款,雖然存貨規(guī)模仍然有所上升,但增速較2019年進一步收窄。

??圖:樣本房企2017-2020年存貨總量及存貨同比增速(單位:萬億元)

??數(shù)據(jù)來源:企業(yè)年報、CRIC

??雖然目前來看整體庫存風(fēng)險可控,但企業(yè)在投資時需要關(guān)注城市發(fā)展的不均衡和一城一策的管控體系造成的城市市場分化問題。一些熱點城市持續(xù)供不應(yīng)求,土地價格高漲,部分二線和三四線城市庫存持續(xù)積壓,去化周期已經(jīng)超過3年。并且我們預(yù)計這種分化效應(yīng)將持續(xù)加強,未來除了從內(nèi)部管控上提升存貨管理之外,在土地投資時也需要謹慎選擇城市。

??2020年,房企利潤空間持續(xù)受到擠壓,行業(yè)整體營收及利潤增速進一步放緩,企業(yè)利潤率水平延續(xù)下行趨勢且降幅明顯擴大。在銷售增速放緩、政策調(diào)控持續(xù)、土地成本上升的行業(yè)背景下,企業(yè)利潤空間和盈利指標(biāo)的下行壓力或?qū)㈤L期存在。

??從長期來看,在“三條紅線”等監(jiān)管政策下,未來不同房企之間將繼續(xù)保持分化,甚至進一步加強。面對行業(yè)及政策壓力,未來房企更需要提升自身內(nèi)在的成本管控能力、經(jīng)營管理效率,努力挖掘利潤空間,強化自身的行業(yè)競爭力。

央行行長潘功勝:穩(wěn)妥化解大型房企債券違約風(fēng)險

2023-10-23一視同仁支持房地產(chǎn)企業(yè)合理融資需求,保持房地產(chǎn)融資平穩(wěn)。土拍規(guī)則生變,或重回價高者得?

2023-10-20土拍規(guī)則調(diào)整順應(yīng)市場變化,4城取消地價限制。最高發(fā)放3萬元!鄭州高新區(qū)發(fā)布多子女家庭購房補貼辦法

2023-10-20二孩家庭給予一次性2萬元/套的購房補貼;三孩家庭給予一次性3萬元/套的購房補貼。9月份鄭州商品房銷售8608套,銷售均價12304元/平方米

2023-10-20其中商品住宅銷售4961套,銷售面積60.02萬平方米,銷售均價11513元/平方米。9月房價:下跌態(tài)勢有所遏制,一線城市回穩(wěn)趨勢明顯

2023-10-19政策效應(yīng)開始顯現(xiàn)。南京出臺存量房交易資金監(jiān)管新政

2023-10-19進一步激發(fā)存量房市場活力,保障存量房交易資金安全,維護買賣雙方合法權(quán)益。- 明確了首套住房和第二套改善型住房的認定。

- 房地產(chǎn)的調(diào)整是有利于房地產(chǎn)向高質(zhì)量發(fā)展方向轉(zhuǎn)型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中國城市住房價格288指數(shù)

(2023-02)1571.9點

- 0.13%

- -0.91%

| 日期 | 指數(shù) | 環(huán)比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |

- 1土拍規(guī)則生變,或重回價高者得?

- 2官方數(shù)據(jù):商品房單月銷售回暖,10月有望延續(xù)復(fù)蘇態(tài)勢

- 32023年九月房地產(chǎn)大事件盤點

- 4央行行長潘功勝:穩(wěn)妥化解大型房企債券違約風(fēng)險

- 5陣地丨前三季度代建項目超過去2年水平,浙系占半壁江山

- 69月房價:下跌態(tài)勢有所遏制,一線城市回穩(wěn)趨勢明顯

- 7開創(chuàng)城市高質(zhì)量發(fā)展新局面

- 8國家統(tǒng)計局:房地產(chǎn)實現(xiàn)高質(zhì)量、可持續(xù)發(fā)展仍然有堅實的支撐

- 9全國首個國土空間規(guī)劃編制技術(shù)規(guī)范國家標(biāo)準(zhǔn)發(fā)布

- 10吉林:重點打擊抹黑、唱衰房地產(chǎn)市場的不當(dāng)言論